Одно из самых впечатляющих и правильных предсказаний в истории человечества было сделано английским астрономом Эдмундом Галлеем. В 1705 г. он предсказал, что гигантская комета вернется к Земле в 1758 г. И хотя многие сомневались в правильности этого предсказания, но комета вернулась как раз в указанное время{997}. В древности кометы считались абсолютно непредсказуемыми божественными знамениями{998}, сейчас же они для нас зловеще регулярны и предсказуемы.

Астрономы предсказывают, что в следующий раз комета Галлея приблизится к земле 28 июля 2061 г. К этому времени решение многих проблем, с которыми мы сталкиваемся на этом свете и которые досаждают нам, мешая делать прогнозы, будет нам доступно. Законы природы меняются не столь явно. По мере того как человеческие знания продолжают расширяться (а это происходит со времен изобретения печатного станка Гутенбергом), мы постепенно начинаем понимать сигналы природы лучше, пусть и не знаем всех ее секретов.

Герои этой книги – наука и технология, но не стоит забывать, что в эпоху Больших данных человечество рискует начать мечтать о том, чего оно не в состоянии достичь.

Однако нет причин полагать, что дела людские становятся более предсказуемыми. Скорее, происходит обратное. Та же самая наука, что открывает законы природы, усложняет устройство общества. Технология существенно влияет на наше отношение друг к другу. Интернет «полностью меняет контекст, расчеты, динамику распространения информации», – поведал мне Тим Бернерс-Ли, человек, который в 1990 г. изобрел Всемирную паутину{999}.

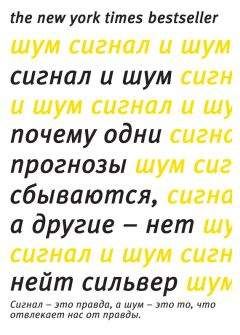

Объем информации растет в геометрической прогрессии. Однако сравнительно небольшая ее часть полезна – соотношение сигнала к шуму падает. Нам нужно научиться лучше их различать.

Эта книга не о том, что мы знаем, она скорее о различии между тем, что мы знаем, и тем, о чем думаем, что знаем. Она предлагает стратегию, позволяющую уменьшить этот пробел. Стратегия требует совершить один гигантский скачок и нескольких маленьких шажков вперед. Нам нужно всего лишь сделать шаг в байесовский образ мыслей о предсказаниях вероятности.

Думайте в категориях вероятности

Теорема Байеса начинается и заканчивается выражением вероятности реального события. Она не требует веры в то, что мир по сути своей неопределен. Теорема была предложена в то время, когда доминирующей парадигмой в науке считалась непрерывность законов Ньютона. Однако от вас лишь потребуется принять тот факт, что ваши субъективные воззрения на мир представляют собой лишь примерное отображение истины.

Вероятностный элемент байесовского метода может на первый взгляд показаться неудобным. Нас вряд ли учили думать подобным образом (если только мы не выросли, играя в карты или другие азартные игры). Школьная математика уделяет бо́льшую часть времени изучению абстрактных предметов – алгебры и геометрии, а не элементам теории вероятности и статистике. Во многих ситуациях в жизни неопределенность воспринимается как слабость.

Когда вы впервые начинаете просчитывать вероятности, они могут показаться вам малоинформативными. Однако есть и две хорошие новости. Во-первых, эти предположения – лишь начало пути: теорема Байеса заставит вас проверять и дополнять их по мере получения новой информации. Во-вторых, имеются свидетельства того, что мы действительно можем стать лучше. Например, в армии время от времени по этой методике обучают солдат{1000} и получают довольно неплохие результаты{1001}. Известно также, что врачи ставят диагнозы, используя байесовский метод{1002}.

Так что нам, пожалуй, стоит брать пример с докторов и военных, а не с ученых мужей из телевизора.

Наш мозг обрабатывает информацию, используя метод аппроксимаций{1003}. Это не экзистенциальная, а скорее, биологическая данность. Мы воспринимаем больше информации, чем можем осознанно принять к сведению, и справляемся с проблемой, выделяя в ней закономерности и паттерны.

Когда люди попадают в стрессовые ситуации, они утрачивают способность видеть проявления таких закономерностей. Анализируя рассказы людей, выживших после катастроф, подобных теракту 11 сентября, ученые обнаружили, что те могли вспомнить мельчайшие детали пережитого, оставаясь отстраненными от полной картины{1004}. В таких случаях первое проявление наших инстинктов может оказаться очень слабым и часто не позволяет осознать степень опасности. Те же, кто уже приобрел когда-то опыт принятия решений под воздействием колоссального стресса, например на поле боя, с большей долей вероятности были способны проявить героизм и выводили людей в безопасное место{1005}.

Точно так же наш мозг упрощает и аппроксимирует происходящее в повседневной жизни. По мере накопления опыта упрощение и аппроксимация станут для нас полезными спутниками и будут встраиваться в наше практическое знание{1006}. Однако они не идеальны, мы до сих пор часто не понимаем, насколько они приблизительны.

Давайте рассмотрим следующие семь утверждений, связанных с гипотезой эффективных рынков, и подумаем, сможет ли один инвестор переиграть фондовый рынок. Каждое из утверждений приблизительно, но обратите внимание, каким образом каждое последующее уточняет предыдущее.

1. Ни один инвестор не может переиграть фондовый рынок.

2. Ни один инвестор не может переиграть рынок в долгосрочной перспективе.

3. Ни один инвестор не может переиграть фондовый рынок в долгосрочной перспективе, если учитывать уровень его риска.

4. Ни один инвестор не может переиграть фондовый рынок в долгосрочной перспективе, если учитывать уровень его риска и операционные издержки.

5. Ни один инвестор не может переиграть фондовый рынок в долгосрочной перспективе, если учитывать уровень его риска и операционные издержки, если только у него не будет инсайдерской информации.

6. Очень мало найдется инвесторов, способных переиграть фондовый рынок в долгосрочной перспективе, если учитывать уровень риска и операционные издержки, если только у них не будет инсайдерской информации.

7. Сложно сказать, сколько инвесторов сможет переиграть фондовый рынок в долгосрочной перспективе, учитывая, что в данных очень много шума. Но мы знаем, что большинство инвесторов не может это сделать, учитывая уровень риска и то обстоятельство, что трейдинг не позволяет получать чистую прибыль, однако всегда предполагает операционные издержки, поэтому, если у вас нет инсайдерской информации, лучше инвестировать в индексный фонд.

Первая аппроксимация – голое утверждение, что ни один инвестор не может переиграть фондовый рынок, – крайне внушительно. К тому моменту, когда мы доходим до последнего, полного неопределенности, у нас возникает столько уточнений, что фраза раздувается до огромных размеров. Однако несомненно, что это утверждение можно считать более полным описанием объективного мира. Нет ничего плохого и в первом утверждении, и в последнем, когда была использована аппроксимация. Если вы встретите человека, который ничего не знает о фондовых рынках, и скажете ему, что их нельзя переиграть, воспользовавшись для этого сырой формулировкой номер один, это будет лучше, чем ничего.

Проблемы возникают, когда мы ошибочно принимаем аппроксимацию за реальность. Идеологи, подобные «ежам» Фила Тэтлока, поступают именно таким образом. Простые утверждения кажутся им более универсальными и более соответствующими великим истинам и теориям. Однако Тэтлок обнаружил, что «ежи» плохо справляются с предсказаниями – они упускают из виду все те мелочи, которые свойственны реальной жизни и делают прогнозы более точными.

Несомненно, мы неплохо соображаем, но Вселенная, в которой мы живем, – непостижимо велика. Преимущество умения думать в категориях вероятности обусловлено тем, что вы заставляете себя останавливаться, присматриваться к информации, замедляться и проверять недостатки своих умозаключений. Со временем вы поймете, что принятие решений удается вам все лучше и лучше.

Теорема Байеса требует от нас точной оценки вероятности каждого события прежде, чем мы начнем взвешивать данные. Это называют оценкой априорных убеждений.

Откуда берутся априорные убеждения? В идеале мы делаем выводы на основании нашего прошлого личного или даже коллективного опыта. Полезную роль здесь могут сыграть рынки. Разумеется, рынки несовершенны, но чаще всего коллективная оценка оказывается лучше индивидуальной. Рынки являются, по сути, отличной отправной точкой, относительно которой можно взвешивать новую информацию, особенно если вы не уделили достаточно времени изучению проблемы.

![Rick Page - Make Winning a Habit [с таблицами]](https://cdn.my-library.info/books/no-image-mybooks-club.jpg)